亿纬锂能,牛市最具性价比的电池企业?

10月24日,继宁德时代之后,又一锂电池龙头亿纬锂能发布三季度业绩报告。

2024年前三个季度,亿纬锂能实现营业收入340.49亿元,同比下降4.16%,实现归母扣非利润25亿元,同比增长16%。

公司利润跑赢收入增速,主要来自毛利率提升的贡献。值得关注的是,亿纬锂能2024年第三季度单季的综合毛利率达到19.01%,是自2022年以来的最高水平。

业绩利好催化下,亿纬锂能次日股价涨幅超10%,并带动锂电板块普涨。

那么,如何评价亿纬锂能这份三季报,锂电板块是否迎来反转时刻?

01 业绩靠储能与消费电池

单就三季度财务业绩看,亿纬锂能实现营业收入123.9亿元,同比下降1.3%,环比增长0.39%。利润方面,公司实现归母扣非利润10.01亿元,同比增长11.37%,环比增长25.47%。

扣非净利润同比和环比的同步增长,主要源自毛利率的改善,公司2024Q3单季的综合毛利率19.01%,而23Q3、24Q2的毛利率则分别为18.34%、15.56%。

亿纬锂能在业绩说明会中给出了24Q3业绩超预期的原因,一是产能利用率提升带来的规模效应;二是上游原材料成本的下降。

例如,华泰证券指出,公司储能产线Q3逐步提升至满产状态,同时,原材料也在成本下降,Q3储能净利率从此前不足10%提升至超10%。同时,动力电池则主要受益于成本下降,盈利能力小幅提升,接近盈亏平衡。中金测算,234Q3亿纬锂能动力电池均价约 0.61-0.62 元/Wh、环降 4-5%,储能电池均价约 0.36 元、环比略增。

不难看出,亿纬锂能本季度业绩的亮眼边际表现,主要还是储能业务贡献。实际上,当下亿纬锂能的储能标签也在逐渐加深,公司近年来业绩增长动能正在经历从消费电池,到动力电池,再到储能电池的切换。

步入2024年后,亿纬锂能储能电池出货量首次超过动力电池,并且出货量差距逐季拉大。行业地位上,亿纬锂能也成为宁德时代之后第二大储能电池生产商。财报披露,2024年前三季度,亿纬锂能储能电池出货量 35.73GWh,同比增长 115.57%,而公司动力电池出货量 20.71GWh,同比增长 4.96%。就24Q3单季度看,公司储能/动力电池分别出货14.8/7.2GWh。

在储能电池出货占比大幅提升的背景下,市场对亿纬锂能的关注焦点也从动力电池逐渐切换到了储能,因此24Q3储能业务盈利能力超预期后,股价反应也较为强烈。

此外,市场近年来对亿纬锂能消费电池业务关注不多,但亿纬锂能2024年前三个季度利润的增长很大程度上却来自消费电子。

尽管亿纬锂能未披露前三个季度的营收结构,但可以从2024中报的业绩看出端倪。

就拿2024H1的业绩来看,亿纬锂能动力电池、储能电池、消费电池的毛利率分别为11.45%、14.38%、28.31%,毛利润分别为10.30亿、11.18亿、13.73亿。

而2023H1时,亿纬锂能动力电池、储能电池、消费电池的毛利率分别为14.11%、15.63%、21.3%,毛利润分别为17.11亿、11.06亿、7.96亿。从三大业务对利润的贡献度来看,2023H1时消费电子对亿纬锂能毛利贡献为21.75%,2024H1则达到38.52%。

因此,消费电子业务盈利能力的回暖,对亿纬锂能2024年前三季度业绩的增长起到了非常大的支撑作用。

02 锂电要迎来反转吗?

此前宁德公布的24Q3财报中,其归母扣非净利润同比和环比也是回升状态,Q3毛利率甚至超过30%,创2019年来新高。

宁德与亿纬24Q3盈利能力双双走高,似乎显示锂电市场已经开始反转,但现在谈拐点可能还为时尚早,当前两家公司毛利率的抬升,恰恰是因为上游锂电材料成本降幅更大所致,而非电池价格的回升。实际上,宁德与亿纬动力电池价格在24Q3依然处于下滑态势。因此,后续上游锂电企业的三季报大概率不会像电池一般有用振奋人心的业绩。

上游锂电材料价格降幅更大,很大程度上源自较为分散的竞争格局。36氪此前统计,24H1 电池板块主材营收同比增速由高至低依次为:三元前驱体>隔膜(-6.94%)>电池(-8.00%)>电解液(-18.11%)>负极(-23.93%)>正极(-42.74%)。

而营收降幅较大的环节,市场集中度也相对更低。例如,电池环节宁德时代在国内市占率超过50%,湿法隔膜龙头恩捷股份市占率超40%,正极材料环节磷酸铁锂龙头湖南裕能市占率只在35%左右,负极龙头贝特瑞市占率25%左右,电解液龙头天赐材料市占率也在35%左右。

出现上述现象的原因也比较简单,正极材料、电解液等环节扩产周期短,进入壁垒较低,导致行业内参与者数量增加,同质化竞争严重。与此同时,下游的动力电池客户集中度却处于高位,供需双方议价能力失衡下,使得价格战成为锂电材料企业主要的竞争手段。

因此,从趋势上来看,锂电行业整体的拐点可能会出现在上游材料集中度进一步提升,进而价格反转之时,过程则可能会伴随进一步的价格战,以及行业产能的出清,反转情形的演绎实质与光伏行业较为类似。

总的来说,无论是亿纬,还是宁德时代,其24Q3亮眼的业绩表现主要来自市场地位、业务结构等内生性的贡献,而非来自行业整体的反转。

03 如何看待亿纬锂能当下的估值?

目前,万得消费电子产业指数市盈率-TTM约为30.27倍,储能指数约为26.95倍,动力电池26.57倍,亿纬锂能则为26.18倍。

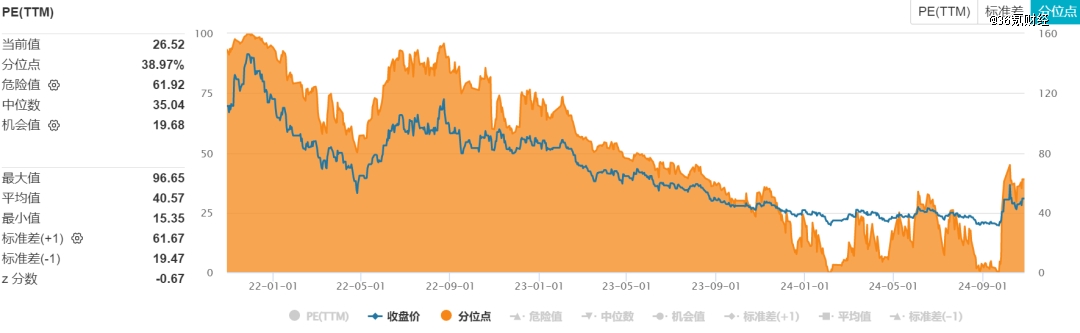

市盈率分位数上,亿纬锂能处于近3年38%分位,而万得消费电子产业指数处于近3年90%分位,储能指数处于38%分位,动力电池指数则处于50%分位。

从估值水平、估值分位数看,亿纬锂能均与储能指数更为接近,这也一定程度上反映了其储能属性不断加深的趋势。

但从亿纬锂能当前的业绩贡献度来看,前文已指出,消费电子贡献了24年前三个季度主要的毛利,储能贡献了公司24Q3单季度的边际业绩,动力电池出货量则增速缓慢,其估值应主要受消费电子、储能行业变化的影响,位于消费电子与储能指数估值区间内。

目前,亿纬锂能市盈率水平目前虽跟随储能板块,但还未反映出消费电子业务的亮眼表现。其估值还有小幅的提升空间,当前的亿纬锂能依然具有一定的性价比。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

推荐新闻

- 9岁的王者荣耀再官宣DAU超1亿:累计营收超百亿美元,团队曾人均百万年终

- 西宁机场新增、加密多个热点城市航线航班

- 专家看好一揽子增量政策效应四季度持续释放

- 延续热销"狂飙模式"比亚迪2025款汉冲击3万月销

- 锚定现代化改革再深化丨上海自贸区临港新片区五周年:“软实力”助“硬科技”

- 中汽测评观察:亲子出行健康为先汽车健康用材成重要考量

- 在“巨鹿之赞”品《夜光杯》

- 南京浦口:艺术点亮乡村,省市区三级联动开启“摄影乡村”培育计划

- 信也科技举办非遗行业沙龙,用新语言讲老故事

- 光伏板块反复走强,海源复材5连板,宝馨科技6天5板引领涨停潮

- 中英人寿:共建大健康服务生态,赋能健康中国建设

- 共创时尚消费新场景探察品质生活新需求2024中国时尚零售与消费发展峰会在

- 我们还有没有可能过一种原创的生活

- 全新球场宛如水晶宫,百余名精英运动员陆续抵沪,2024中国壁球公开赛开赛

- eBay宣布成立“元石·motors”俱乐部为中国汽配卖家提供出海最强驱